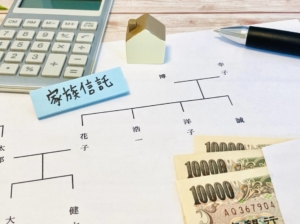

家族信託とは、遺言書や成年後見制度に代わり、親の財産を管理したり資産を承継する方法として最近注目されている制度です。

家族信託がどういう制度なのか、ご説明します。

家族信託とは

家族信託とは、財産管理の方法である「民事信託」の1つです。

財産を所有している人が、主に家族などの信頼できる人に財産を託し、管理や活用してもらう制度を指します。

家族信託と比較される制度としては、遺言書や成年後見制度、死後事務委任契約があります。

簡単にわかりやすい違いを挙げると、家族信託は他の制度と比べて初期費用がかかるが、利用する人の願いをより形にできる制度といえます。

家族信託が向いている人

家族信託が向いている人、どういうご家庭やお悩みを抱えている人に家族信託がオススメかというと、次のようなケースです。

親が実家に住み続け、施設等に行く際に子供が自由に家を処分する

ご両親の名義の家(不動産)があり、お元気な内は実家に住み続けたいが、在宅が難しくなり病院や施設に行くことになったときには、子供が家の管理や売却を自由に行えるようにしたい。という方は家族信託が向いています。

親名義の不動産であれば本来は親が売却手続きをしなければいけませんが、家族信託で子供に家を託していれば、上のように親が認知症などで施設や病院に行くことになっても、子供がすぐに売却することが可能です。

孫に長期的、定期的な贈与をしたい

贈与は、贈与する人が元気でないと行えません。

孫の小学校入学時、成人時、結婚時、出産時にお祝いをしたいが、その時点で贈与する本人が健康でいるか分かりません。

しかし家族信託なら、贈与する人の判断能力が低下しても、さらには亡くなった後でも、決まった時期に決まった人に対して贈与をする仕組みをつくることができます。

大切な実家を長男に、長男が亡くなったら長男の妻ではなく次男に承継させたい

家族信託は財産の承継者を何代にもわたり指定することができます。

通常は長男に家を承継させるには遺言を活用しますが、長男が相続した後の財産はすべて長男の妻と子供に引き継がれていきます。

家族信託を活用すれば、「長男が死亡したあとは次男に」といった相続人の枠組みを超えた、何代にもわたる財産承継の指定ができます。

そのほか、家族信託が向いているケース

- 親、祖父母名義の預貯金を子供が代わりに入出金できるようにしたい

- 配偶者、子供がいない人の財産を、甥姪やお世話になった人に承継してほしい

- 代々継がれている不動産を、管理できる人に承継していってほしい

- 財産を子供ではなく孫に管理してもい、最終的に承継させたい

- 財産の相続で子供や孫がもめないようにしておきたい

- 障害のある子供や兄弟のために、柔軟な財産管理の仕組みを構築しておきたい

家族信託で決めること

家族信託は契約です。

家族信託契約書を作成する際に決めることは様々ですが、重要なものは次のような内容です。

・信託の目的

・信託の終了原因

・利益を受ける人=受益者は誰、受益者が死亡した場合の設定

・受託者、受託者が死亡した場合の設定

・信託財産の内容、追加の可否

・信託財産の管理処分方法、時期

・信託終了時の財産の帰属

家族信託を利用するうえで最も重要なのは、「どうして家族信託を利用するのか」「家族信託を利用して、どうなることが望み(契約のゴールなのか)」という目的をはっきりさせることです。

信託契約の目的によって、財産を託す人、託される人、活用方法などが自然にわかっていきます。

家族信託をする方法

契約内容を決める

家族信託は、“契約”ですので、財産を託す人と託される人が、内容を取り決めて行います。

契約は家族信託契約書として書面で作成します。

家族信託はとても難しい制度であり、きちんと考えて契約をしないと当事者が想定していない事態に陥ったとき、契約内容に縛られてかえって不便になったり、諸費用が高くなる恐れがあります。

家族信託契約は、弁護士や司法書士の法律専門家に依頼される方がほとんどです。

公正役場で公正証書にする

また、預貯金や不動産の管理を行うために銀行や法務局に契約書を提出することになりますので、当事者が真正な意思をもって契約したことがわかるように“公正証書”で作成することが一般的です。

公正証書でなくても契約自体は有効ですが、銀行など諸手続きの際に、公正証書として作成するように求められたり、家族信託の制度を十分に活用できず制限を受けることがあります。

家族信託をするための条件

家族信託は、財産を託す人と託される方の契約であり、契約をするには意思能力(契約する意思)と行為能力(契約をする)が必要です。

簡単にいうと、“物事を判断し判断する能力がある”ことが条件になります。

すでに後見制度を利用していたり、寝たきり、認知症と判断された人は法律上判断する能力がないとみなされるため、家族信託を利用することはできません。

家族信託の費用

家族信託を公正証書で作成する場合で、信託財産に不動産があるとき、主に発生する費用は次の4つです。

- 司法書士、弁護士などの専門家報酬

- 公正証書作成にかかる公証人手数料

- 不動産の名義変更のための税金(登録免許税)

- 税務相談を含める場合は税理士報酬

信託する財産の価格が合計でいくらあるのかによってこれらは大きく変動するので、一概にいくらとは言いづらいですが、60~100万円かかる場合もあります。

より詳細な家族信託の費用は別ページでご説明します。

家族信託と他の制度の違い

家族信託は遺言書、成年後見制度、死後事務委任契約と似た制度です。

家族信託と他の制度の、表面的な共通点、相違点を表にしました。

| 家族信託 | 遺言 | 成年後見 | 死後事務 | |

| 制度利用方法 | 2人が契約 | 1人で作成 | 1人が申立 | 2人が契約 |

| 認知症の人の利用 | × | △ | 〇 | × |

| 主な目的 | 財産管理活用承継 | 財産承継者の指定 | 財産の管理 | 死後の手続代行 |

| 初期費用の比較 | 高くなりやすい | 普通 | 普通 | 普通 |

| 相談先の専門家 | 司法書士 | 司法書士、弁護士 | 司法書士、弁護士 | 司法書士 |

家族信託は財産の管理、活用、処分、承継すべてが可能であり、財産をもっている本人のためだけではなく、他の相続人や親族、第三者のためにも利用することができます。

これら各制度との共通点や違いについては、別ページで詳しくご説明します。

家族信託を相談するなら司法書士へ

家族信託は内容が難しく、いろんなケースを想定して依頼者と一緒に作り上げていく契約です。

家族信託を検討する場合は、必ず司法書士や弁護士などの専門家に相談しましょう。

さらに、相談先が家族信託の制度を理解し、実際に業務として行っているかは十分確認する必要があります。

実は家族信託は比較的最近活用され始めた制度であり、かつ内容が難しいため、扱える専門家は多くありません。

また、家族信託は税務上の問題をセットで考えることがほとんどのため、司法書士などの法律の専門家だけでなく、税務の専門家である税理士とも協力して相談する必要があります。

当事務所は家族信託が注目され始める前から業務として扱っており、たしかな実績がありますので、安心してご相談ください。